Ainda é comum que lojas pequenas e trabalhadores independentes aceitem e, em muitos casos, até prefiram receber pagamentos em espécie. Por trás disso, na maioria dos casos, está a aversão ao custo de receber pagamentos via Multibanco.

Porém, é possível economizar ao optar por um terminal sem obrigações contratuais nem custos fixos.

Mas quais são os melhores TPAs Multibanco para pequenos negócios?

Neste artigo, apresentamos algumas das melhores soluções para receber pagamentos com cartão em empresas pequenas. Abaixo, estão algumas das opções mais recomendadas, com uma comparação de recursos, funções e taxas cobradas:

*Tarifas indicativas

Prós

Contras

A SumUp é uma marca independente, sem ligação com bancos. A sua principal diferença, em relação a outras empresas, é a oferta de planos voltados justamente aos pequenos negócios e aos profissionais que realizam um baixo volume de transações. E isso pode ser percebido nos preços.

Os terminais para cartão de crédito da SumUp têm preços acessíveis e não incluem a cobrança de taxas mensais ou outros custos fixos. O único custo, após a compra do equipamento, é a taxa cobrada sobre cada transação.

Pode escolher entre três modelos de terminais da SumUp: Solo Lite, Solo ou Solo com Impressora.

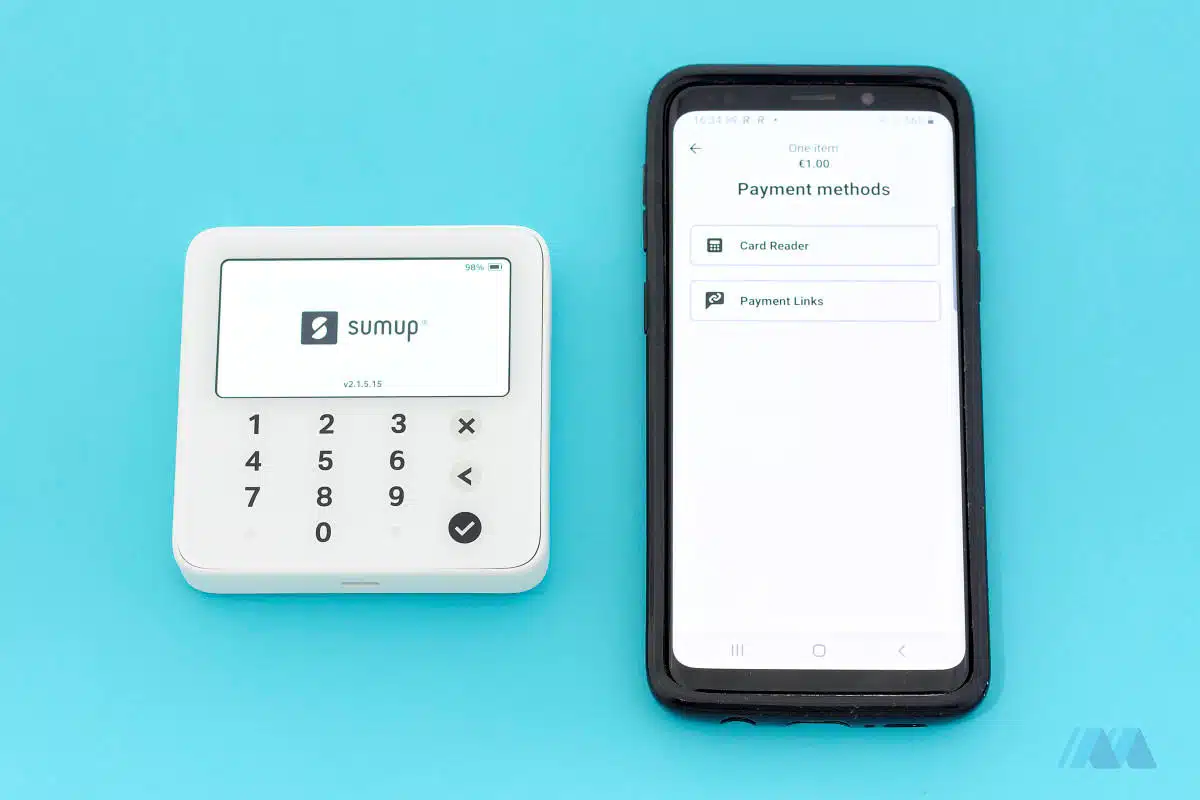

Imagem: Mobile Transaction

Testámos o Solo Lite: barato e eficaz, mas funciona com um smartphone.

SumUp Lite e é opção mais barata da empresa (34 €) mas só funciona pelo emparelhamento com um smartphone Android ou iOS via Bluetooth. A configuração pode ser um pouco complicada para quem não entende muito de aplicativos ou telemóveis mais modernos, mas traz benefícios. Os recursos disponíveis incluem, por exemplo, um catálogo de produtos.

Imagem: Mobile Transaction

O Solo e impressora (o mais prático) e o Solo.

Em vez disso, o Solo (59 €) é um terminal que funciona independentemente pois tem um cartão SIM incorporado e dados móveis gratuitos. Poderá receber pagamentos com cartão facilmente e em qualquer lugar, sem necessitar de se conectar a um smartphone.

Para aqueles que preferem recibos em papel, o Solo e impressora está disponível por 75 €. Este modelo imprime recibos a partir de uma impressora externa, inclusa na venda do TPA. Poderá, assim, ter a opção de imprimir recibos em papel ou enviá-los eletronicamente.

Cartões aceites

Mas o principal atrativo da SumUp é mesmo a ausência de custos fixos após a compra do terminal. O único custo será a taxa de 1,5 % sobre as transações.

Essa taxa fica um pouco acima daquela praticada pelos bancos. Porém, como não é cobrada uma taxa fixa pelo uso do aparelho, esse modelo compensa para quem faz poucas transações por mês.

O valor das vendas pode ser transferido dentro de dois a três dias para qualquer conta bancária.

Outra opção interessante é a utilização do SumUp Card. Com bandeira da MasterCard, ele pode receber os fundos em apenas um dia, mesmo que a transferência ocorra em um fim de semana. Esse cartão, por sua vez, pode ser usado para pagamentos em lojas físicas ou online, assim como para a realização de saques.

Para adquirir um TPA da SumUp, basta criar uma conta no site da SumUp. O terminal é entregue dentro de alguns dias úteis. Então, estará pronto para receber pagamentos.

Quer saber mais? Leia a nossa Análise SumUp Air

Prós

Contras

O myPOS é a única solução cujos pagamentos efetuados no terminal são creditados instantaneamente.

O montante é creditado na conta myPOS a partir da qual é possível transferir para outra conta ou, em alternativa, utilizá-lo através da plataforma online e cartão empresarial, incluídos no serviço myPOS.

Esta solução não tem quaisquer custos mensais fixos, apenas a compra do terminal. E tal como sucede com a SumUp, é cobrada uma comissão por cada transação efetuada.

Imagem: Mobile Transaction

“Go2” na cor branca é o terminal de MB mais económico da gama myPOS.

Nos principais cartões bancários europeus (MasterCard, Visa, Maestro, VPay) a comissão por transação é de 1,20% + 0,05 € e de 2,20% + 0,05 € para os cartões comerciais.

Nos circuitos secundários (American Express, UnionPay, JCB) a taxa sobe para 2,45% + 0,05€, enquanto que nos cartões empresariais ou cartões emitidos fora da Europa a taxa é de 2,85% + 0,05€.

Com o myPOS é também possível receber pagamentos pela internet, por meio de pedido (link) de pagamento ou loja online. Neste caso, a taxa de transação é 1,30 % + 0,20 € para cartões europeus ou 2,5-2,90 % + 0,20 € para outros cartões.

Cartões aceites

O terminal Go é pequeno e leve (170 g); com a bateria totalmente carregada pode processar cerca de 50 transações consecutivas. Custa 9 € + IVA (o terminal mais barato da gama).

Há ainda o myPOS Carbon (149 € +IVA) e o myPOS Ultra (249 € + IVA), terminais POS com sistema Android cujas funções podem ser ampliadas adicionando aplicações oferecidas no AppMarket. Mas estes novos serviços podem ter custos adicionais, os quais não são definidos pelo myPOS.

Imagem: Mobile Transaction

Também testámos o “Carbon”, que tem uma impressora e um sistema Android.

O principal contra desta solução é a taxa cobrada nas transferências de capital da conta myPOS para a conta à ordem, 3€ por transação. Se optar por fazer transferências com regularidade, a despesa mensal será bastante elevada.

Prós

Contras

Revolut Business é uma conta empresarial multimoeda com um cartão de débito e várias opções para receber pagamentos.

O pequeno terminal Revolut Reader já está disponível em Portugal. Custa 49 € + IVA. Para receber pagamentos com cartão, é necessário ligar o leitor Revolut via Bluetooth a um smartphone e à aplicação Revolut Business.

Para utilizar este terminal, é também necessário abrir uma conta Revolut Business, que custa pelo menos 10 € por mês.

Imagem: Mobile Transaction

O Revolut Reader: semelhante ao leitor SumUp Lite, mas mais caro.

Terá também de pagar as taxas de transação:

- 0,08% + 0,02€ para cartões europeus e Revolut Pay

- 2,6 % + 0,02 € para cartões empresariais ou não europeus

Os fundos disponíveis na conta Revolut Business podem ser usados realizando transferências locais e internacionais ou pagando e retirando dinheiro com o cartão de débito.

Além disso, se você tiver uma loja online, poderá integrar o gateway de pagamento da Revolut para receber pagamentos online.

Cartões aceites

Revolut Business também permite pagamentos presenciais através de códigos QR. Como funciona? Os comerciantes digitam o valor da transação na aplicação Revolut e criam um código QR. O cliente digitaliza-o com a câmera do telemóvel e seleciona um método de pagamento entre Revolut Pay, Apple Pay ou cartão. Neste último caso, eles inserirão manualmente as informações do cartão para pagar.

De forma similar, é possível receber pagamentos à distância ao enviar o link por meio de aplicações de mensagens, como WhatsApp ou texto ou e-mail, etc.

Prós

Contras

A Verifone é um dos principais operadores, a nível mundial, na vertente do TPA multibanco. Sendo independente de instituições bancárias (tal como a SumUp e myPOS) permite que os comerciantes utilizem qualquer conta bancária para creditar os rendimentos auferidos.

Para usufruir do serviço de terminal de pagamento automático, pode assinar um contrato directamente com a Verifone, através do seu site oficial ou, em alternativa, contactando as instituições bancárias parceiras. A última opção é regra geral mais desvantajosa uma vez que implica taxas de serviço adicionais.

Foto: Verifone

A Verifone permite que escolha o seu terminal.

Tem à disposição diferentes tipos de terminal multibanco – do fixo ao portátil – por forma a responder às necessidades do seu negócio. Além disso, aceitam os principais cartões de débito e crédito utilizados em Portugal.

Aqui estão as tarifas que cotámos quando ainda eram públicas:

A mensalidade varia consoante o período de fidelização escolhido: 15€/mês para contractos de 12 meses, 7€/mês para contractos de 24 meses e 5€/mês para contractos de 36 meses. A rescisão atempada do contracto implica o pagamento de uma taxa que varia entre os 200€ e 500€, em função do tempo remanescente para o término da fidelização.

À mensalidade acrescem, ainda, as taxas pelas transações efetuadas com o terminal: de 0,6 a 2%, conforme o cartão bancário utilizado pelo cliente. Ainda que sejam taxas razoáveis, devem ser consideradas em conjunto com os custos fixos, como a mensalidade, e a obrigatoriedade imposta pelo período de fidelização.

Prós

Contras

O Novo Banco disponibiliza um Terminal MB com taxa mensal fixa, estipulada de acordo com o volume das transações processadas.

Para usufruir do serviço de TPA, tem de ser cliente empresarial Novo Banco. Os pacotes NB Negócios, NB Negócios+ e NB Negócios Extra incluem uma conta empresarial e serviço de TPA.

- O pacote base, NB Negócios, implica uma mensalidade 13,50 € e inclui 500€ de faturação mensal.

- Existem três opções de tarifário para o pacote NB Négocios+, com mensalidades a partir dos 20 € e faturação mensal incluída a partir de 500€ e até 5.000€.

- Os negócios com maior fluxo de caixa podem optar pelo plano NB Negócios Extra, com uma mensalidade de 55€ e faturação incluída até 15 000€/mês.

Ultrapassando o valor mensal de faturação incluído no pacote, é cobrada uma comissão adicional de 0,9% por transação.

Imagem: Mobile Transaction

Terminal Ingenico, o mais habitual nos serviços Novo Banco

Tal como acontece com outras ofertas bancárias, o serviço TPA do Novo Banco também prevê períodos de fidelização. Uma vez assinado o contracto, o empresário compromete-se a pagar uma mensalidade durante a vigência do contracto. Em caso de incumprimento, serão cobradas taxas adicionais.

Além da sua máquina Multibanco portátil, o Novo Banco oferece um leitor de cartão específico para smartphones, em um plano separado. Produzido pela Ingenico, o leitor é vendido por 79€ + IVA.

Após adquirir o equipamento, o usuário paga uma taxa de 1,5% por transação. Além disso, há uma taxa mensal que varia conforme o volume de transações efetuadas: são 7,50€ para um volume de transações até 500€ ou 3,75€ para transações entre 500€ e 1.000€. Acima desse valor, o custo é zero.

Prós

Contras

Ao contrário das soluções apresentadas até ao momento, o TPA Getnet do Santander só pode ser solicitado por clientes do banco.

Se ainda não é cliente Santander, deve, em primeiro lugar, abrir uma conta empresarial.

A oferta multiproduto Mundo 123 Negócios garante ao comerciante algumas vantagens em relação a outros tarifários: os custos são adaptados ao nível de facturação mensal, providenciando comissões atractivas à medida que a facturação aumenta.

Cartões aceites

De forma resumida, o serviço compreende o pagamento de uma mensalidade de 12€ para a manutenção da conta à ordem empresarial, mais 10€/mês para usufruir do TPA. A comissão de abertura da conta Mundo 123 Negócios é de 1000€. Os preços são meramente indicativos ; o banco já não comunica os preços e encargos.

Também neste caso, tal como sucede com a Verifone, é estabelecido um vínculo contractual que implica um período de fidelização obrigatório.

Em caso de resolução atempada do contracto, o cliente é obrigado a pagar uma taxa de cancelamento e desactivação do serviço. Por estes motivos, torna-se evidente que pequenos comércios, com um volume de transações electrónicas muito baixo, ou negócios recentes – caracterizados pela incerteza – devem procurar um serviço menos exigente.

Ponto a favor do serviço Santander é a aceitação de pagamentos MB Way, em alternativa aos cartões Visa, MasterCard e American Express. Quanto ao equipamento, pode optar por um terminal fixo ou portátil.

Resumo

Para receber pagamentos com TPA (Terminal de Pagamento Automático), é necessário falar com um banco ou com um provedor de serviços de pagamento. As opções oferecidas por instituições bancárias como o Santander e o Novo Banco costumam incluir contratos com prazo e custos fixos, o que gera uma responsabilidade que pode não ser a ideal para pequenas empresas e trabalhadores independentes.

Para quem não recebe grandes transações, o modelo sem custos fixos, mas com taxas mais altas de uso, pode ser mais interessante financeiramente. Esse é o caso das empresas SumUp e myPOS. Os TPAs Multibanco da SumUp, em especial, têm feito grande sucesso na Europa graças a esse modelo.

Para empresas com um volume grande de transações, soluções tradicionais, como as oferecidas pelos bancos, podem ser vantajosas. Afinal, os custos fixos tornam-se pouco relevantes face às taxas mais baixas cobradas nas transações. Mesmo a Verifone, que é uma empresa independente e uma das principais fornecedoras de terminais de pagamento, oferece o modelo tradicional. Ou seja, exige uma taxa mensal e impõe outras obrigações típicas de um banco.