O terminal de pagamento automático, mais conhecido como terminal de multibanco, é uma das ferramentas tecnológicas mais utilizadas. No que respeita a popularidade, apenas é ultrapassado pelos computadores e smartphones.

Mas, sabe como surgiu? Fique a conhecer a história do TPA, como evoluiu e o que o futuro lhe reserva:

Evolução dos Cartões e Terminais de Pagamento

Evolução dos Cartões e Terminais de Pagamento

A invenção do cartão bancário

O terminal de pagamento automático deve a sua existência sobretudo à generalização do cartão bancário como meio de pagamento.

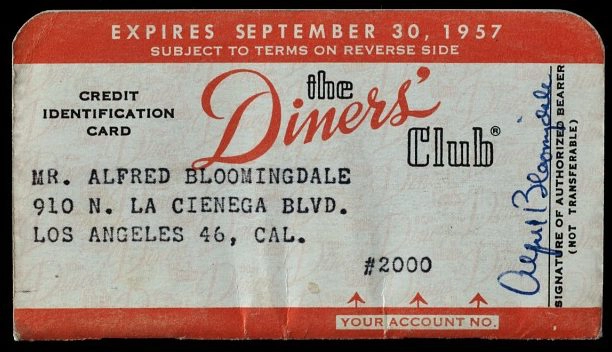

Os primeiros cartões bancários, Diners Club e American Express, apareceram nos Estados Unidos, na década de 50.

Com estes, o vendedor passou a poder comunicar-se não só com o banco do cliente mas também com seu próprio banco. Ou seja, tornou-se possível realizar transacções remotas, dispensando a utilização de dinheiro.

Cartão de crédito Diners Club (1957). Fonte: Smithsonian Inst.

Em Portugal, os primeiros cartões de crédito chegam durante a década de 50, pela mão do então Banco Pinto & Sotto Mayor, que estava ligado ao Bank of American, integrando a rede Bankamerican.

Apenas na década de 70 os cartões passam a ter legislação própria e é, com a criação da Unicre, que começam a ser disponiblizados, em maior escala, os cartões Unibanco nas vertentes pessoal e empresarial. No final da década, a Unicre é autorizada a negociar contratos de representação com sistemas internacionais de pagamento – American Express, Carte Blanche e Diner’s Club International.

Em 1982 são introduzidos os primeiros cartões Unibanco com o sistema de pagamentos VISA e utilização exclusiva para Portugal. Finalmente, em 1986 é validada a emissão internacional, iniciando-se a possibilidade de efectuar o pagamento de despesas no estrangeiro, sem limitações.

A primeira máquina para cartões bancários

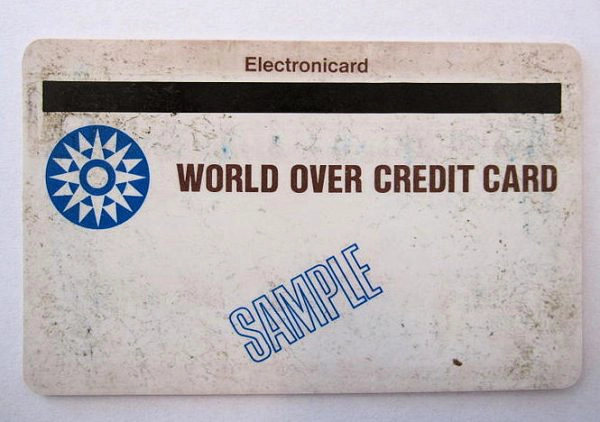

Os primeiros cartões bancários eram disponibilizados com gravação em relevo. As informações neles contidas incluíam o nome e endereço do titular do cartão e um número de identificação único, permitindo a identificação da conta associada.

Primeiro leitor manual comercializado no Brasil (1972). Fonte: Arquivo Bradesco

Os cartões eram “lidos” por um terminal de pagamento não electrónico, que não dependia de internet. A informação em relevo do cartão era impressa num recibo com papel-químico e este era assinado pelo cliente e enviado aos bancos.

A chegada do terminal de pagamento automático

Em 1971, uma banda magnética foi integrada nos cartões bancários e o sistema de pagamento com cartão tornou-se “electrónico”.

Esta banda, inventada por um engenheiro da IBM, tornou-se viável graças à IBM 360, um sistema que possibilitava a configuração independente de periféricos externos, como hardware e impressoras, por exemplo.

Cartão magnético com o logo IBM 360

A banda magnética continha as informações necessárias para validar o pagamento:

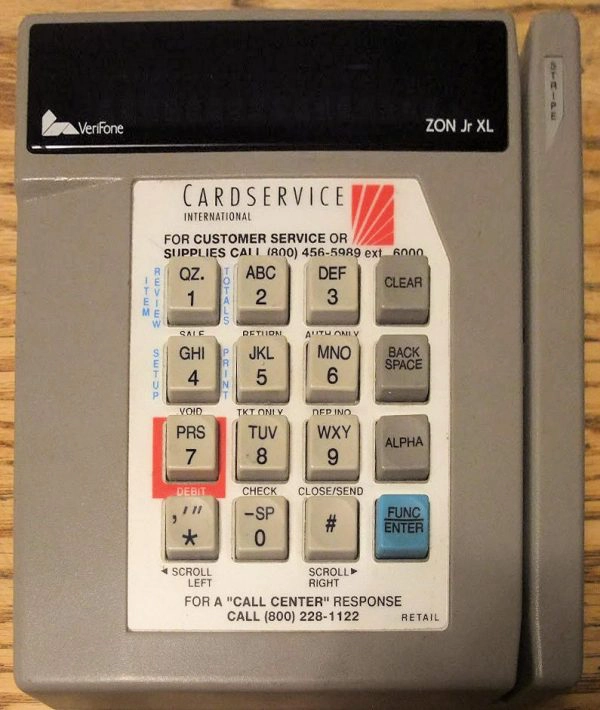

Para ler estes cartões magnéticos, apareceram os primeiros terminais de pagamento electrónicos. Esta tecnologia possibilitou, gradualmente, a realização de transacções seguras, controle de saldo da conta do cliente, e a aceitação ou recusa de uma transacção.

Jon Jr versão XL (1984), o primeiro terminal Verifone com verificação de autorização

Em 1973, o primeiro sistema de autorização de transacções electrónicas foi criado nos Estados Unidos – ligava os comerciantes ao centro de dados, na Califórnia.

Foi necessário, no entanto, esperar pela década de 80 para ver a disseminação do terminal de pagamento automático com as bandeiras da Visa e Mastercard.

Com o sistema de banda magnética, entramos na era dos pagamentos electrónicos. Porém, no final de cada transacção, era necessária a autenticação por assinatura de um recibo emitido pelo lojista.

O chip, uma revolução francesa

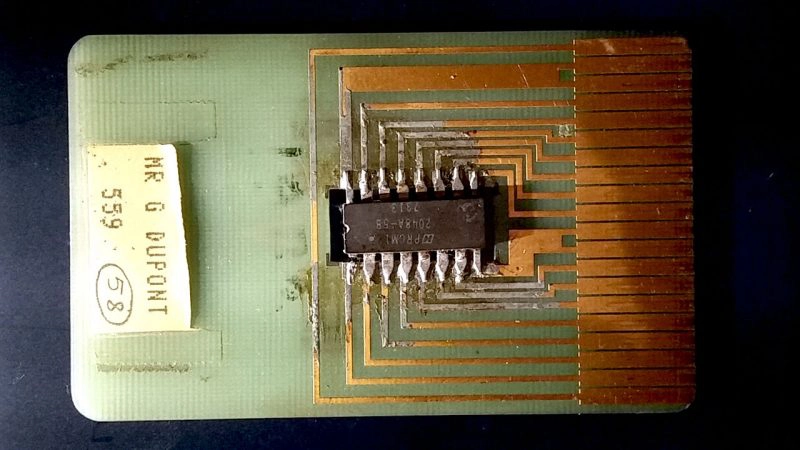

Em 1975, o inventor francês Roland Moreno registou a patente do cartão de chip, também chamado de SmartCard.

Usado pela primeira vez em cartões telefónicos, este microprocessador revolucionário tornou-se amplamente difundido nos cartões bancários em 1985. A sua implementação em todos os cartões de débito tornou-se obrigatória em França a partir de 1992.

Protótipo do cartão com chip de Roland Moreno (1975)

O cartão com chip é capaz de armazenar uma grande quantidade de informações e de comunicar, em tempo real, com o banco do cliente por forma a validar, ou não, a transacção.

Também providencia uma segurança muito maior do que o sistema de cartão com banda magnética, que podia ser facilmente clonado.

No entanto, foi necessário esperar até 2015 para que esse sistema chegasse aos Estados Unidos.

Terminal de pagamento automático em Portugal

Em 1986, a Unicre cria a marca Redunicre, uma rede que permitia aceitar, nos estabelecimentos comerciais, pagamentos do primeiro cartão de débito emitido em Portugal, o Totta Gold.

No início da década de 90, são instalados os primeiros terminais de pagamento electrónico a nível nacional.

Se até aqui, os terminais eram utilizados, sobretudo, para pagamentos provenientes de clientes portugueses, a partir de 1997, a Unicre, em parceria com a Visa International, lança uma campanha turística tremenda, na qual se percebia Portugal como um destino turístico de eleição e que incentivava os turistas a utilizar os seus cartões Visa no comércio português – “Portugal Welcomes Visa”.

Já no século 21, a Redunicre, actualmente designada Reduniq, tem apostado na inovação, apresentando soluções de pagamento físicas e online cada vez mais adaptadas às necessidades dos clientes. Para além da rede de terminais de pagamento automático em lojas físicas, a Reduniq tem-se destacado no que respeita à tecnologia Contactless, vendas e pagamentos online, e-commerce e vendas à distância.

Ainda que o sistema de pagamentos automáticos tenha sido introduzido pela Unicre, a verdade é que, hoje em dia, a variedade de marcas disponíveis no mercado é extensa, permitindo aos comerciantes uma versatilidade imensa – desde o terminal mais convencional, para uma loja física, até terminais que cabem num bolso, ideiais para negócios que exigem mobilidade.

*Reduniq (antes Redunicre) e Unibanco são marcas criadas ao abrigo da Unicre, cuja origem remonta a 1974 e cuja escritura foi assinada por um grupo de accionistas dos então existentes Banco Totta & Açores, Borges e Irmão, Espírito Santo, Fonsecas e Burnay, Nacional Ultramarino e Português do Atlântico.

O terminal fixo substitui o terminal RPTC

Em França, a primeira solução implementada para transmitir as informações entre o terminal de pagamento electrónico e o banco do cliente foi baseada na rede analógica (France Telecom). É o chamado sistema RPTC: Rede Pública de Telefonia Comutada.

Terminal Ingenico Elite com pinpad (2006)

Neste caso, o terminal de pagamento é conectado e instalado ao lado da caixa registadora, de forma fixa.

Para maior conforto no checkout, é composto por um pinpad – um pequeno teclado que está ao alcance do cliente.

Contudo, em França, a partir de 2021, não será possível continuar a utilizar a rede analógica RPTC. Todos os terminais fixos terão de ter uma conexão digital por forma a trocar os seus dados com os bancos.

Em Portugal, ambas as opções são utilizadas, especialmente por empresas de maior porte, como supermercados e lojas de retalho.

Terminais de multibanco para smartphone

Mais pequenos, mais leves e mais baratos que os terminais de pagamento tradicionais, estes pequenos equipamentos estão a tornar-se cada vez mais populares.

Não possuem cartão SIM e conectam-se, ao smartphone, via Bluetooth ou cabo de áudio, tendo, por base, uma aplicação específica.

Estes leitores de cartão, particularmente adequados para pessoas que praticam venda ambulante e negócios com um número reduzido de transacções bancárias, são uma solução mais lucrativa à compra ou aluguer do equipamento dito tradicional.

Desde o seu surgimento no início de 2010, fintechs como iZettle e SumUp comercializam estes pequenos terminais. Considerando que, regra geral, não estão sujeitos a taxas de aluguer ou a contractos de fidelização, tornam-se muito mais baratos para o pequeno comerciante.

O terminal sem fios

Outra evolução tecnológica que mudou os hábitos dos empreendedores e a operação do terminal de pagamento automático foi a chegada de aparelhos que dispensam a utilização de uma linha telefónica para funcionar.

Os avanços na tecnologia da telefonia permitiram que, em 1977, a norueguesa Telenor Mobile começasse a comercializar o terminal de pagamentos sem fio.

Este avanço significativo veio permitir que os vendedores aceitassem pagamentos com cartão bancário em qualquer lugar: nas roulotes de comida, nas feiras e até nas praias.

Máquina de cartão Telenor Mobile (1997)

Seja usando a conexão Wi-Fi, GPRS, 3G ou 4G, os dados das vendas podem ser enviados e recebidos onde quer que esteja, desde que tenha uma terminal MB com chip de fábrica.

Ou seja, estas tecnologias já não são apenas um privilégio exclusivo a empresas como a Reduniq, a Ingenico e a Verifone.

Fornecedores de terminais de baixo custo, como a SumUp, entraram recentemente no mercado, possibilitando a muitos empresários e comerciantes o acesso à mobilidade.

Imagem: Mobile Transaction

SumUp Super oferece mobilidade e baixo preço

Por outro lado, há ainda terminais de pagamento automático portáteis que usam Wi-Fi ou Bluetooth e ADSL. Não são, no entanto, totalmente móveis, uma vez que só podem ser usados nas instalações dos comerciantes, dentro do alcance da banda larga, por exemplo.

Essa solução foi rapidamente adoptada pelos donos de restaurantes, permitindo que os clientes pagassem diretamente na mesa, sem que precisassem ir até à caixa registadora do estabelecimento. Muitos terminais de pagamento usam tecnologias Wi-Fi e GPRS/3G, e podem alternar de uma para a outra rede.

A inovação do pagamento contactless

No campo dos pagamentos automáticos, a chegada do pagamento sem contacto foi uma nova revolução, comparada à criação do cartão com chip.

Primeiros testes Contactless iniciam em 2010

O pagamento contactless é possível graças à criação da tecnologia NFC (em inglês, Near Field Communication), derivada da tecnologia RFID usada em dispositivos antirroubo.

A tecnologia NFC permite que as informações sejam transmitidas para um dispositivo a uma distância máxima de 10 cm.

Assim, basta aproximar o cartão bancário do terminal de pagamento.

Os bancos franceses começaram a equipar os cartões bancários com o sistema NFC em 2010, tendo sido destinado ao pagamento de pequenas quantias (inicialmente, no máximo 20€).

Em Portugal, o sistema é amplamente usado em lojas e restaurantes e a sua utilização para a utilização de transportes públicos encontra-se em fase de estudo e experimentação nos Transportes Intermodais do Porto, prevendo-se o alargamento a nível nacional.

Nos últimos anos e, sobretudo em 2020, os portugueses renderam-se aos pagamentos Contactless. Inicialmente vistos com deconfiança, rapidamente se tornaram um procedimento comum no quotidiano.

Desde meados de 2020 que os pagamentos por conctatless, sem necessidade de inserir PIN, passaram de 20 para 50€.

Todos terminais de multibanco equipados com tecnologia NFC podem aceitar pagamentos sem contacto. Significa, portanto, que o consumidor pode efectuar compras com Apple Pay, Google Pay, Samsung Pay, e todos os sistemas que usam NFC para pagamentos (smartwatch, smartring, entre outros).

Máquina de cartão com Pin on Glass

Pin on Glass é a nova tecnologia associada aos terminais de pagamento. Trata-se da de um equipamento em que o PIN é digitado directamente na tela do dispositivo, em vez de se utilizar um teclado físico.

Este ecrã sensível ao toque pode ser o de um tablet, smartphone ou terminal de multibanco.

Terminal Pin on Glass

Ou seja, esta tecnologia pode ser usada de duas maneiras: com um aparelho físico, como máquinas de cartão smartPOS, que funcionam com sistema Android, ou com uma aplicação para smartphones e tablets.

Terminal de pagamento automático biométrico

Além do PIN e da antiga assinatura, agora também é possível usar dados biométricos para autenticar o usuário no momento do pagamento. Um dos modelos mais recentes da Ingenico, o Move 2500B, é capaz de reconhecer impressões digitais.

Com este sistema, o usuário coloca o dedo indicador no leitor de impressões digitais que se encontra integrado ao terminal de pagamentos. Desta forma, aumenta-se significativamente a segurança da transacção. Trata-se de uma solução tecnológica que tem potencial para, no futuro, substituir o cartão bancário.

Um futuro contactless e de suporte múltiplo

Smartphones, smartwatches, smartrings, impressões digitais, até mesmo chips subcutâneos… os meios de pagamento e os terminais de pagamento automático estão a evoluir de forma impressionante.

O pagamento móvel, sem contacto e de múltiplo suporte, parece ser o futuro dos pagamentos electrónicos, à medida que a caixa registadora tende a ser cada vez menos usada, mesmo para o pagamento de pequenas quantias.